- 10 Apr 2023

- 4 Minutos para leer

¿Qué es el D-Leverage?

- Actualizado en 10 Apr 2023

- 4 Minutos para leer

D-Leverage

El D-leverage es una herramienta propia que utilizamos en Darwinex Zero para medir el riesgo de una decisión de trading.

Introducción

Apalancamiento nominal y riesgo...

La forma más común de medir el riesgo de una operación es a través de su apalancamiento nominal.

Esto se hace dividiendo el volumen nominal de una operación entre la equidad de la cuenta. Por lo tanto, una operación con un apalancamiento de 5:1 equivale a abrir un volumen 5 veces superior a la equidad de dicha cuenta.

Por lo tanto, podemos llegar a la conclusión de que cuanto mayor sea el apalancamiento, mayor será el riesgo.

No obstante, este enfoque de apalancamiento/riesgo no tiene en cuenta un factor fundamental a la hora de evaluar el riesgo de un activo: su volatilidad:

... y volatilidad

A riesgo de simplificar demasiado, no es lo mismo tener una operación, con un apalancamiento nominal de 5:1 en el EURUSD, que una con el mismo apalancamiento en el GBPJPY, ya que esta última operación tendería a ser mucho más volátil que la primera, debido a que la volatilidad del GBPJPY es superior a la del EURUSD.

En consecuencia, cuanto mayor sea la volatilidad, mayor será el riesgo, porque el precio de cotización del activo puede moverse más lejos por unidad de tiempo.

D-Leverage y riesgo por posición

Darwinex Zero tiene su propia forma de medir el riesgo por posición (no por operación), y a esto lo llamamos D-Leverage (aquí puedes revisar la diferencia entre una posición y un trade).

El D-leverage tiene en cuenta las siguientes variables:

- Apalancamiento nominal de cada una de las operaciones abiertas simultáneamente.

- La volatilidad del activo o activos que componen dicha posición.

- Correlación => medimos la correlación de todos los activos abiertos simultáneamente que constituyen la posición. Cuanto mayor sea la correlación, mayor será el riesgo, y viceversa.

- Duración => Compara la volatilidad en términos del EURUSD para ese período de tiempo.

El resultado final está estandarizado en términos del EURUSD. Por lo tanto, una posición con un D-leverage de 3, sería lo mismo que abrir una operación en el EURUSD con un apalancamiento nominal de 3.

Esta forma de medir el riesgo de cualquier posición, tomando como referencia el EURUSD, se denomina D-Leverage.

Gracias al D-Leverage, podrá comparar el riesgo de todas sus posiciones de trading independientemente de los activos que operes, el tipo de estrategia, etc.

¿Cuál sería el D-Leverage de nuestro ejemplo anterior con los pares EURUSD y GBPJPY?

Recuerde que el apalancamiento nominal de cada posición era.

- EURUSD 5:1

- GBPJPY 5:1

Si la volatilidad del GBPJPY fuera un 20% más alta que el EURUSD, el D-leverage sería:

- EURUSD 5:1

- GBPJPY 6:1

El apalancamiento ajustado a la volatilidad, o el D-leverage para el GBPJPY, sería un 20% más alto que el EURUSD (6 a 1).

Una vez más, utilizando D-Leverage, podrá comparar ambos riesgos y llegar a la conclusión de que GBPJPY presenta más riesgo que EURUSD si ambos tienen el mismo apalancamiento nominal.

Ejemplo de D-Leverage

En este ejemplo, te mostramos cómo evoluciona D-Leverage en las siguientes tres posiciones.

Imagina que:

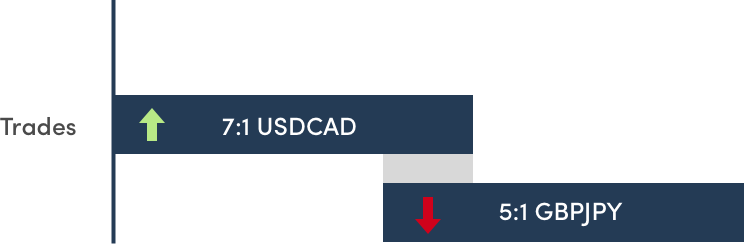

- Tienes una operación en largo en USDCAD con un apalancamiento nominal de 7: 1.

- Antes de cerrar la operación, abres un corto en el GBPJPY con un apalancamiento nominal de 5:1.

- Cierras el USDCAD.

- Un poco más tarde decides cerrar el GBPJPY.

Durante este período de tiempo, puedes ver 3 fases distintas:

- Posición nº1 => compuesta por una operación larga en el USDCAD 7:1

- La posición nº2 => consta de dos operaciones: largo en el USDCAD 7:1 y corto en el GBPJPY 5:1

- Posición nº3 => compuesta por una operación corta en el GBPJPY 5:1

¿Cómo se calcula el D-Leverage?

(Ten en cuenta que, durante un determinado periodo, las operaciones con diferente apalancamiento nominal y volatilidad coinciden).

Supongamos que, al abrir las operaciones, la volatilidad de estos dos pares en relación con el EURUSD es la siguiente:

- EURUSD es un 40% más volátil que el USDCAD

- GBPJPY es un 20% más volátil que el EURUSD

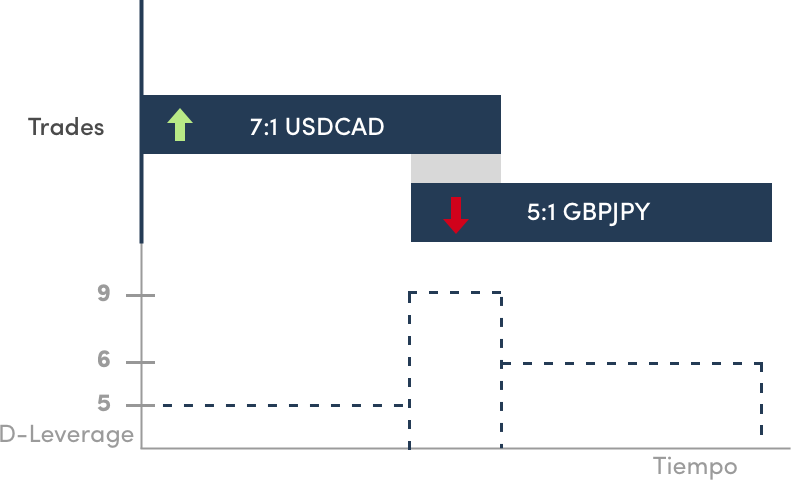

Puedes ver en el gráfico cómo progresan las 3 posiciones a lo largo del tiempo:

Puede ver que el D-Leverage ha cambiado su valor en las 3 posiciones de la siguiente manera:

Posición nº1 => En esta fase solo hay una operación abierta en largo en el USDCAD, con un apalancamiento nominal de 7:1. Sin embargo, como en nuestro ejemplo, el EURUSD es un 40% más volátil que el USDCAD, por lo que el D-leverage de la posición será de 5.

Posición nº2 => Esta posición se compone de dos operaciones con diferente apalancamiento y volatilidad. Para simplificar el cálculo, supongamos que la suma de ambos apalancamientos ajustados a la volatilidad del EURUSD, y teniendo en cuenta la correlación de una operación larga en el USDCAD y otra operación corta en el GBPJPY, el D-Leverage es de 9.

Posición nº3 => Por último, solo hay una operación corta abierta en el GBPJPY en la tercera posición con un D-leverage de 6, ya que es un 20% más volátil que el EUUSD.

El valor del D-Leverage ha cambiado en estas 3 posiciones en función del apalancamiento nominal, la volatilidad y la correlación entre todos los activos abiertos simultáneamente.

Gráfico de D-leverage

En la pestaña ''trading journal'', podrás analizar el progreso del rendimiento de una estrategia, junto con el D-leverage y el número de operaciones abiertas simultáneamente en cada posición.